1.合肥国资拟入主!维信诺股票11月10日复牌

2.【一周数据看点】9月中国半导体销售额同比增长15%;Q3全球智能手机出货3.2亿部,小米排第三;Q3全球硅晶圆出货量同比增长3.1%……

3.为应对低价竞争,本田印度产EV将出口日本

1.合肥国资拟入主!维信诺股票11月10日复牌

11月9日晚间,维信诺发布公告称,公司正在筹划向特定对象发行A股股票,该事项可能导致公司控制权发生变更;公司拟向合肥建曙投资有限公司(简称“合肥建曙”)定向发行4.19亿股股票,发行价格为7.01元/股,募集资金总额不超过29.37亿元,扣除发行费用后的募集资金净额拟全部用于补充流动资金及偿还公司债务。公司股票自11月10日起复牌。

就本次向特定对象发行股票事项,维信诺与合肥建曙已于11月7日签署了《维信诺与合肥建曙之附条件生效的股份认购协议》,合肥建曙将以现金方式认购公司本次发行的股票。

目前,维信诺无控股股东、无实际控制人;若本次发行完成,公司控股股东将变更为合肥建曙,公司实际控制人将变更为合肥市蜀山区人民政府。该事项尚需取得相关部门批准。

维信诺作为第一梯队企业长期引领中国OLED产业发展,同时亦是OLED国际标准组的重要成员和OLED国家标准的主导者。据CINNOResearch数据统计,2024年维信诺智能手机AMOLED面板全球市场份额占比11.2%,位居全球第三,国内第二。DSCC数据统计,2024年维信诺在全球AMOLED智能穿戴面板市场,以27%的出货占比,排名全球第一。

随着公司业务的快速发展,维信诺需要投入更多的资金,以满足公司市场拓展、生产和经营活动的需要。本次向特定对象发行股票募集资金净额将全部用于补充公司流动资金及偿还债务,可改善公司现金流状况和债务压力,为公司业务的进一步发展提供资金保障。

维信诺也指出,目前,AMOLED行业竞争较为激烈,公司拟通过加大投入,提升技术储备,聚焦AMOLED向高端化方向发展,建立竞争优势。通过本次向特定对象发行股票募集资金,公司的资金实力将得到增强,公司将拥有更多的流动资金以投入日常生产、运营及研发,从而提升整体盈利能力,覆盖数字时代更多应用场景的创新产品,帮助公司进一步提升竞争力,提高行业地位。

2.【一周数据看点】9月中国半导体销售额同比增长15%;Q3全球智能手机出货3.2亿部,小米排第三;Q3全球硅晶圆出货量同比增长3.1%……

1.Q3全球智能手机市场出货量达3.2亿部 小米排名第三

2.SEMI:第三季度全球硅晶圆出货量同比增长3.1%

3.2025年手机先进制程SoC占比将首次超50%,高通超越苹果登榜首

4.Q3韩企柔性AMOLED智能手机面板占比下滑,国内厂商份额达56.2%

5.Q3印度智能手机市场出货量增长5%,vivo以20%份额领跑

6.全球MEMS封装基板市场2030年将达32亿美元,玻璃基板为增长最快细分市场

7.Q3全球电视出货量首次跌破5000万台

8.SIA:Q3全球半导体销售额增至2084亿美元,亚太及美洲领涨

1.Q3全球智能手机市场出货量达3.2亿部 小米排名第三

近日,市调机构Counterpoint Research在报告中指出,2025年第三季度全球智能手机市场出货量同比增长4%,达到3.2亿部。

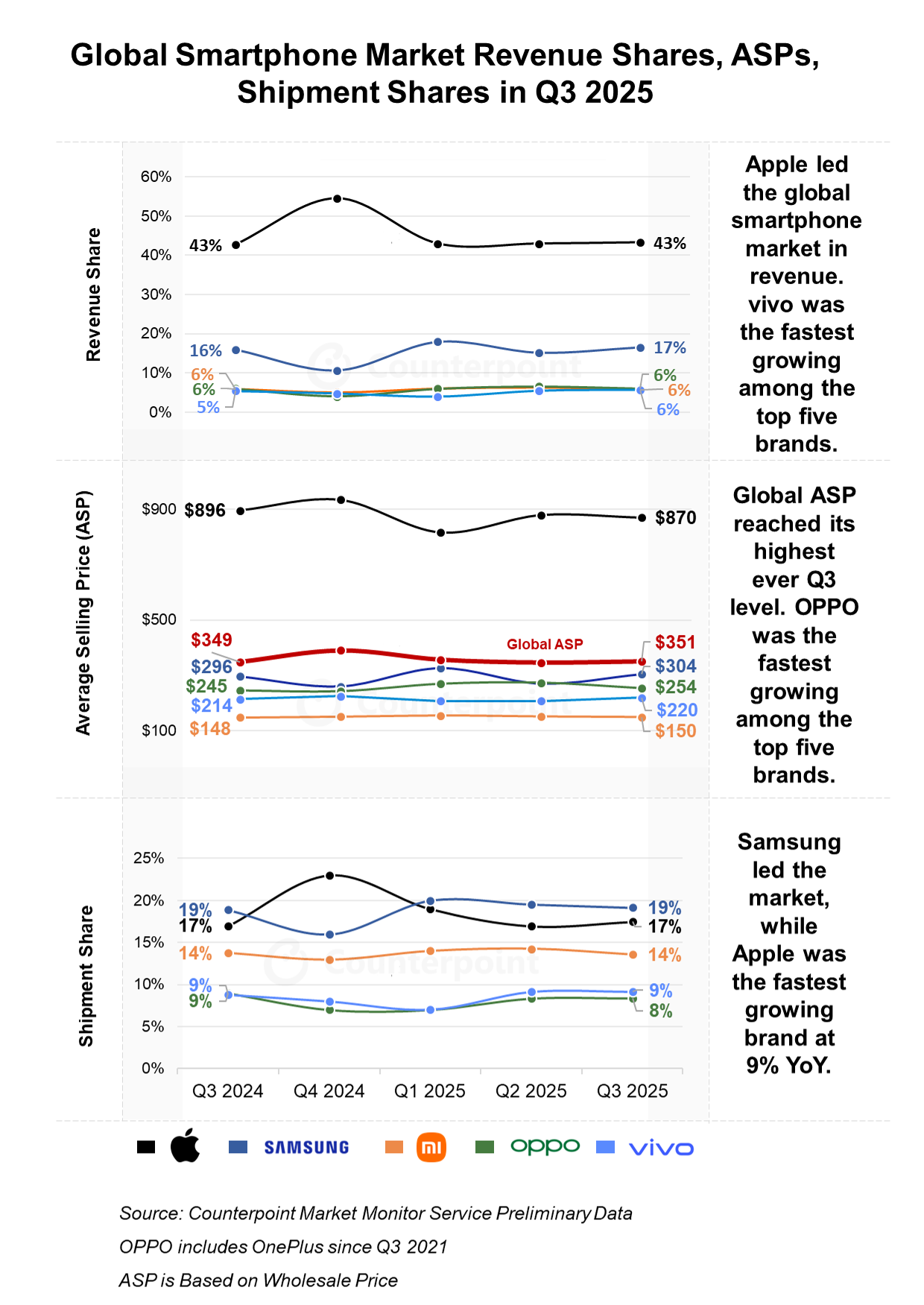

从厂商表现上看,三星在全球智能手机市场出货量方面领跑,市场份额达19%,营收同比增长9%,平均售价同比增长3%。平均售价的增长主要得益于高端产品占比的提升,Galaxy S25系列和最新折叠屏手机(Z Fold7和Flip7)的销量持续超越前代产品。苹果以17%的市场份额排名第二。小米在全球出货量排名中位列第三,市场份额为14%,同比增长2%。东南亚、中东和非洲(MEA)以及拉丁美洲等新兴市场对中高端智能手机的需求不断增长,抵消了其他地区的下滑。OPPO和vivo分别以9%和8%的市场份额排名第四和第五。

另外,该机构表示,在排名前五的OEM厂商中, OPPO的平均售价增幅最高,同比增长3.4%,同时营收增长1%。Reno 14系列的强劲表现推动了销量增长,而高端产品线的扩张则促进了平均售价的增长。vivo在排名前五的品牌中营收增长最快,同比增长12%,这主要得益于印度、东南亚以及中东和非洲等地区的强劲出货量增长。

2.SEMI:第三季度全球硅晶圆出货量同比增长3.1%

国际半导体产业协会(SEMI)的最新数据显示,第三季度全球半导体硅晶圆出货面积33.13亿平方英寸,季减0.4%,年增3.1%,显示市场复苏态势疲软。

SEMI表示,人工智能(AI)推动半导体先进制程投资扩张,进而带动硅晶圆需求增长。12英寸硅晶圆出货量成长,是推升今年来硅晶圆出货较去年同期增长的主要动能。

据悉,硅晶圆是大多数半导体的基本构建材料,而半导体是所有电子设备的重要组成部分。这种高度工程化的薄盘直径可达300毫米,是大多数半导体制造的基板材料。此前SEMI预期,2025年半导体硅晶圆总出货量可望增加5.4%,至128.24亿平方英寸,主要得益于AI相关的先进逻辑及高带宽存储器(HBM)需求强劲增长。

3.2025年手机先进制程SoC占比将首次超50%,高通超越苹果登榜首

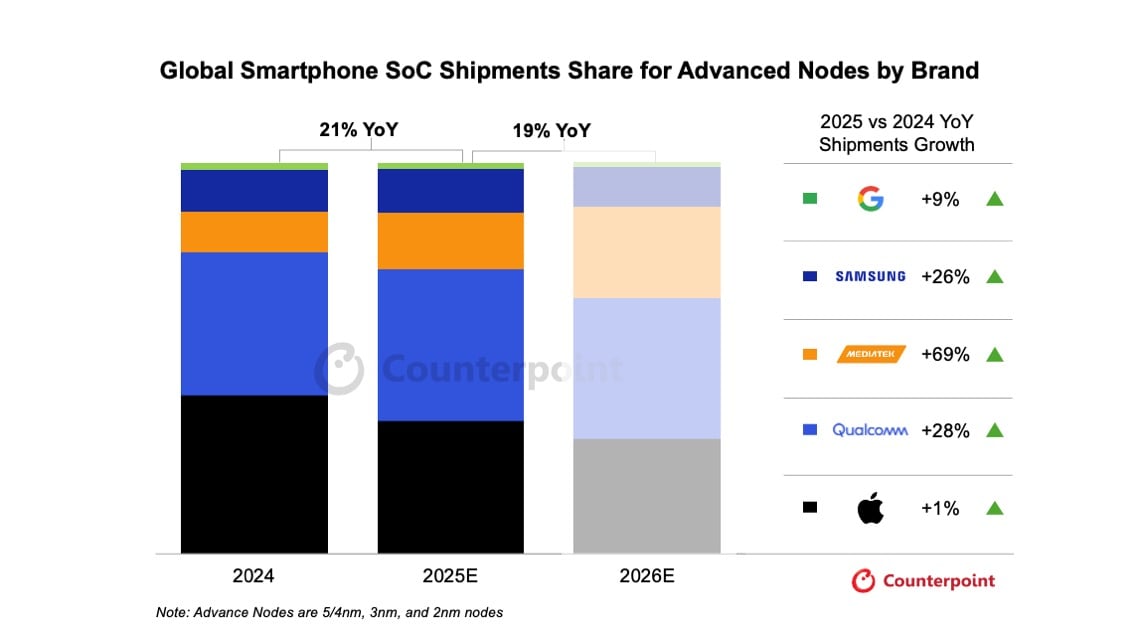

根据Counterpoint最新发布的《全球智能手机AP-SoC出货量预测(按制程节点划分)》,到2025年,先进制程节点(5/4/3/2nm)将占智能手机SoC出货量的51%,高于2024年的43%。

Counterpoint指出,推动这一行业转变的关键因素是中端智能手机向5/4nm工艺的过渡,以及三星和中国主要智能手机OEM 厂商3nm SoC的量产。

“高通是此次智能手机SoC向先进制程工艺转型的最大受益者,”高级分析师Shivani Parashar表示。“我们预计,到2025年,高通的出货量将接近40%,同比增长28%,超越苹果,荣登榜首。”

2025年,联发科先进制程芯片的出货量将同比增长69%,这主要得益于其中端产品线向5/4nm工艺的迁移,从而提升其在先进制程芯片出货量中的份额。

Counterpoint预测,到2026年,先进制程工艺在智能手机SoC总出货量中的占比将提升至60%。

4.Q3韩企柔性AMOLED智能手机面板占比下滑,国内厂商份额达56.2%

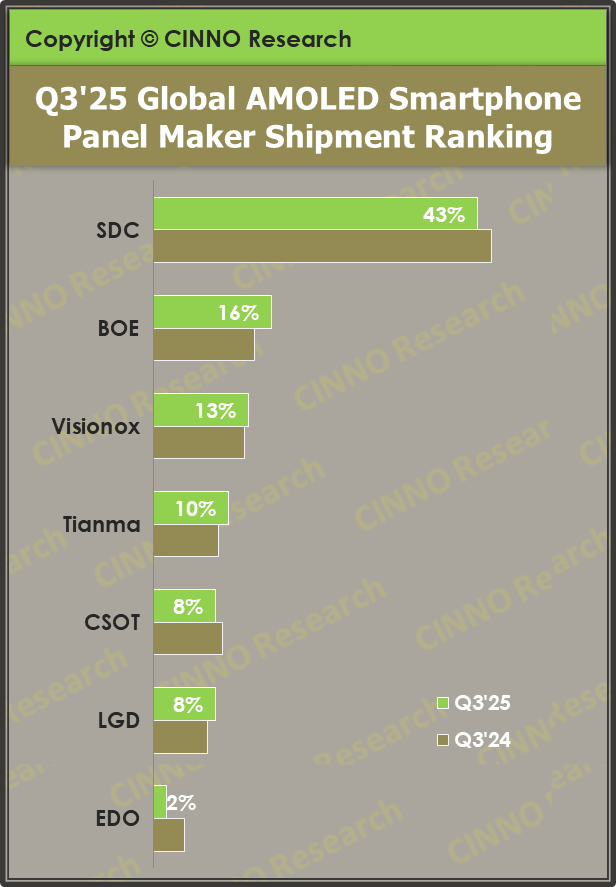

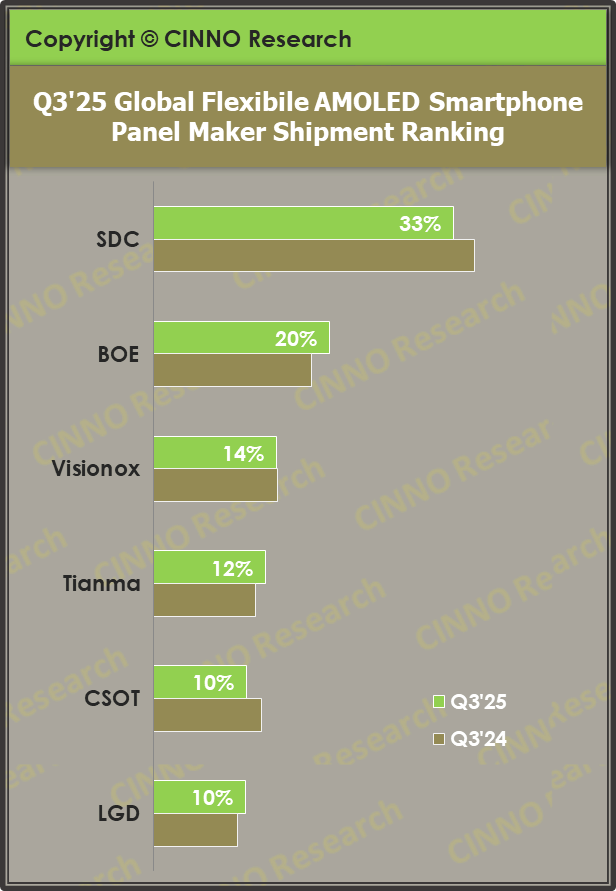

随着第三季度传统销售旺季的到来,苹果及国内主流品牌密集发布旗舰新品,显著拉动OLED面板的市场需求。根据CINNO Research统计数据显示,2025年第三季度全球AMOLED智能手机面板出货量约2.5亿片,同比增长11.7%,环比增长20.3%,实现同比与环比双增长,市场景气度持续回升。

分地区来看,2025年第三季度全球AMOLED智能手机面板韩国地区出货量份额占比51.6%,同比下降0.8个百分点,环比上升4.2个百分点,环比回升主要得益于苹果新机备货的短期拉动;国内厂商出货份额占比48.4%。

从柔性面板出货来看,2025年第三季度全球AMOLED智能手机面板中柔性AMOLED智能手机面板占比80.1%,同比上升3.6个百分点,环比上升3.1个百分点。其中,韩国地区份额占比43.8%,同比下滑1.4个百分点;国内厂商出货份额占比56.2%。

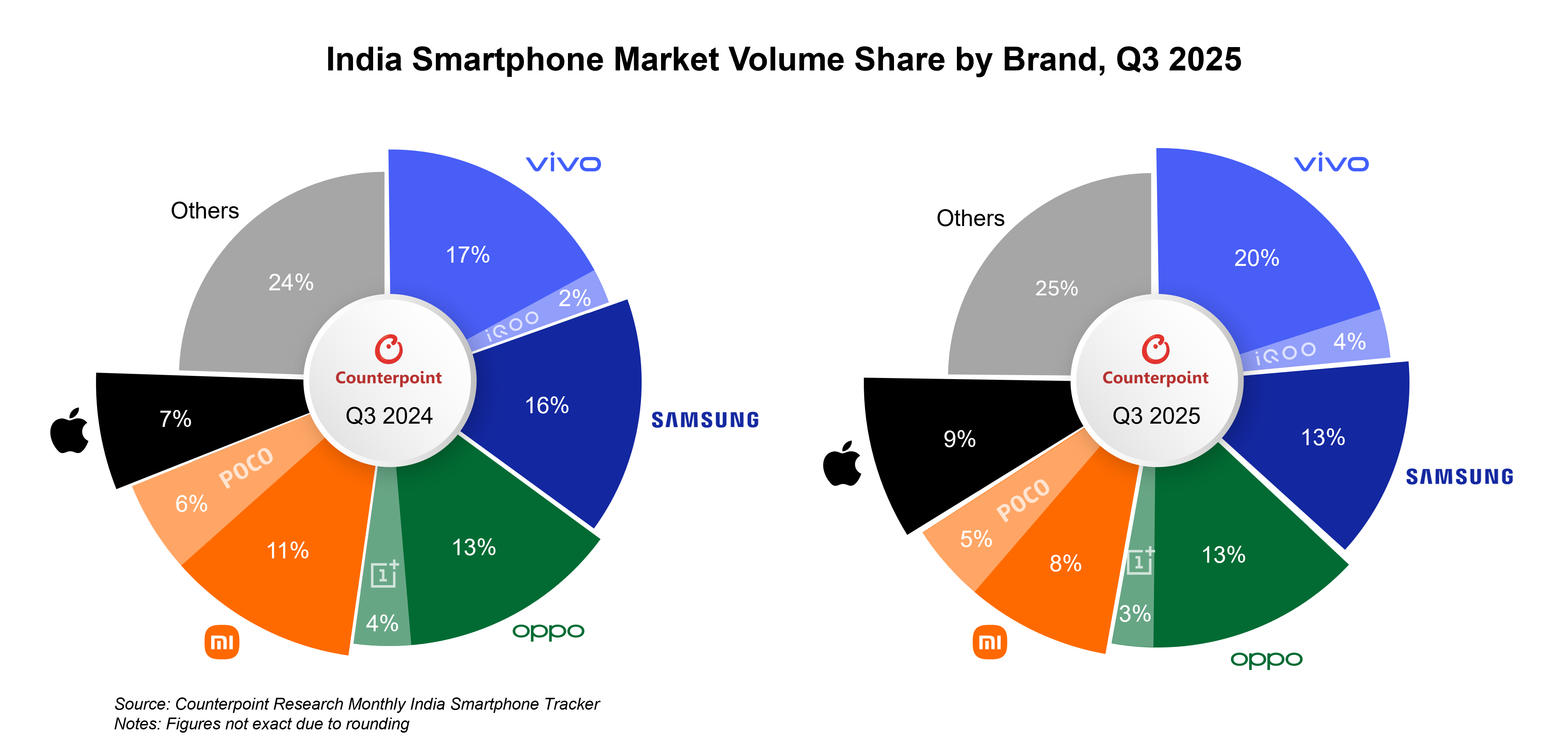

5.Q3印度智能手机市场出货量增长5%,vivo以20%份额领跑

近日,市调机构Counterpoint Research在报告中指出,2025年第三季度印度智能手机市场出货量同比增长5%,销售额同比增长18%,创下历史新高。

从厂商排名来看,vivo(不包括iQOO)凭借其强大的线下销售网络和T系列在中端市场的持续成功,以20%的市场份额领跑。三星紧随其后,市场份额为13%,主要得益于其S系列和A系列在中高端市场的出色表现。OPPO(不包括OnePlus)以13%的市场份额排名第三,该品牌凭借其销量驱动策略,以及不断扩大的产品组合、更紧密的零售商合作和更高的利润率,正逐步获得市场认可。另外,苹果在第三季度首次跻身销量前五的品牌之列,使印度成为全球第三大iPhone市场。凭借其令人向往的品牌形象、通过分期付款方式提升的可负担性以及不断扩大的零售网络,苹果成功把握了市场日益增长的高端化趋势。

6.全球MEMS封装基板市场2030年将达32亿美元,玻璃基板为增长最快细分市场

据MarketsandMarkets的一份报告显示,全球微机电系统(MEMS)封装基板市场预计将从2025年的24亿美元增长到2030年的32.3亿美元,复合年均增长率(CAGR)为 6.1%。推动这一增长的主要因素包括医疗器械行业的扩张、5G部署的加速以及物联网解决方案的广泛应用。

该报告指出,玻璃基板是MEMS封装基板市场中增长最快的细分市场。玻璃基板兼具电绝缘性、光学透明性、耐化学腐蚀性和热稳定性等独特优势,使其非常适合高性能MEMS设计。随着越来越多的光学、生物医学和环境传感器集成到紧凑型系统中,玻璃基板因其能够支持玻璃通孔(TGV)而备受青睐,从而提供高密度互连、更佳的信号完整性和更低的寄生效应。

按地区来看,预计到2030年,亚太地区将继续保持其在MEMS封装基板市场的领先地位。该地区拥有三星、索尼、华为、小米和松下等主要厂商,一直是消费电子和物联网设备制造领域的领军者。智能手机、可穿戴设备、AR/VR系统和智能家居技术的快速普及,持续推动了对紧凑高效MEMS元件的需求。凭借强劲的国内消费和出口能力,中国、日本和韩国等国家有望持续推动MEMS封装技术的创新和生产。

根据报告,MEMS封装基板市场的主要企业包括:CoorsTek Inc.(美国)、CeramTec GmbH(德国)、京瓷株式会社(日本)、AGC Inc.(日本)、PLANOPTIK AG(德国)、信越化学工业株式会社(日本)、WaferPro(美国)、肖特(德国)、Okmetic(芬兰)以及宏锐兴(湖北)电子有限公司(中国)。随着市场对更智能、更小巧、更可靠的器件的需求不断增长,MEMS封装基板(尤其是玻璃基解决方案)有望在推动下一代互联高性能电子产品的发展中发挥日益重要的作用。

7.Q3全球电视出货量首次跌破5000万台

根据TrendForce集邦咨询最新调查,2025年第三季全球电视出货量仅约4975万台,环比增长6%、同比下滑4.9%,为历年同期首度跌破5000万台。

集邦咨询表示,第三季度电视出货量下滑主要在于消费者购买周期延长、国际形势变化造成的需求提前效应,以及中国市场补贴政策效益逐渐消退,导致整体市场规模萎缩。

从具体厂商来看,前五大厂商依序为Samsung(三星)、Hisense(海信)、TCL、LGE与Xiaomi(小米),合计市占率达64.3%。

其中,海信下半年起由守转攻,内外销皆以低价抢市,成功推升第三季出货量达766万台、季增9.7%,重回全球第二,市占率也提升至15.4%,创历年同期新高。

集邦咨询表示,由于第四季欧美市场进入促销高峰,以及中国将迎来双11、双12备货潮,预估第四季全球出货量将季增7.3%,达5321万台。

8.SIA:Q3全球半导体销售额增至2084亿美元,亚太及美洲领涨

美国半导体行业协会(SIA)近日宣布,2025年第三季度全球半导体销售额达2084亿美元,较第二季度增长15.8%。

2025年9月全球半导体销售额为695亿美元,较2024年9月的555亿美元增长25.1%,较2025年8月增长7.0%。

“今年第三季度全球芯片销售额持续增长,增速显著超过第二季度,”SIA总裁兼首席执行官John Neuffer表示。“市场增长主要得益于包括存储器和逻辑芯片在内的各类半导体产品需求的增加。而亚太地区和美洲地区的销售额则推动了同比增速。”

从区域来看,9月份除中国和日本外亚太及其他地区(47.9%)、美洲(30.6%)、中国(15.0%)和欧洲(6.0%)的销售额同比均有所增长,但日本的销售额同比下降(-10.2%)。9月份美洲(8.2%)、除中国和日本外亚太及其他地区(8.0%)、中国(6.0%)、欧洲(5.5%)和日本(1.6%)的销售额环比均有所增长。

3.为应对低价竞争,本田印度产EV将出口日本

近日,本田汽车公司宣布,将在印度生产其全球战略车型纯电动汽车(EV)“Honda 0 α”,并将其作为出口基地,计划于2027年度在日本市场上市。此举标志着本田首次从策划阶段就以印度为核心打造全球战略车型,旨在提升成本竞争力,应对中国低价EV的市场冲击。

本田的这一决策打破了日本整车厂商传统的生产模式,即在日本国内确立技术后再转移到海外生产。面对仅在日本进行供应链改革的局限性,本田选择从印度向日本出口,以挑战价格竞争。此前,本田已成功将其在印度生产的小型汽油SUV“WR-V”进口到日本销售,市场反响热烈,订单量远超预期。

“Honda 0 α”是本田0系列EV的第三款车型,前两款车型以美国为主要生产地。然而,美国的高生产成本使得本田在亚洲市场面临挑战,尤其是在中国低价EV占据优势的情况下。印度因其低廉的人工费用和巨大的市场潜力,成为本田新的战略重心。印度政府计划到2030年将EV普及率提升至30%,2024年印度汽车销量已超过500万辆,位居世界第三,预计到2030年将超过700万辆。

本田的印度工厂目前尚未生产EV,但通过在印度生产,本田不仅能够降低成本,还有望通过扩大产量进一步降低单位成本。此次“Honda 0 α”的推出,正是本田应对中国企业在日本及东南亚市场扩大销量,尤其是比亚迪(BYD)降价销售策略的有效回应。

然而,日元贬值成为当前的一大担忧因素。由于预期高市早苗政府将推行积极财政政策和货币宽松政策,日元呈现贬值趋势,可能导致进口汽车成本上升。目前,日本的EV普及率不到2%,在发达国家中处于最低水平。“Honda 0 α”能否激发日本消费群体对EV的需求,将成为检验本田这一战略的重要试金石。

值得一提的是,本田的这一战略调整不仅是对市场变化的积极应对,也是对其全球生产布局的重大调整。通过在印度生产并出口到日本,本田不仅能够提升成本竞争力,还能更好地满足不同市场的需求。未来,随着“Honda 0 α”在日本市场的上市,其市场表现将直接影响本田在全球EV市场的竞争地位。

- 标准版的存在感之战,「荣米OV」四大金刚标准版横评

- 机构:GenAI智能手机全球累计出货量突破5亿部

- 【一周数据看点】9月中国半导体销售额同比增长15%;Q3全球智能手机出货3.2亿部,小米排第三;Q3全球硅晶圆出货量同比增长3.1%……

- 【一周IC快报】美科技巨头闪电撤离中国!裁员400人,赔偿N+2;荷兰或归还安世控制权;美批准AI芯片对华出口;DDR5暂停报价

- 中国电信大众智能手机直连天通卫星系统的关键技术及规模应用项目荣获2025世界互联网大会领先科技奖

- 华虹宏力“半导体产线排程的形成方法”专利获授权

- 核心组件价格上涨 三星Galaxy S26系列价格或将上调

- Counterpoint:中国智能手机销量Q3同比下降2.7%,vivo份额居首