8月中旬,中概股迎来新一轮财报披露,市场开始审视这一份份成绩单。耐人寻味的是,AI已从往年的“概念口号”或“战略布局”,转变成实实在在的营收“利器”。

从2023年开始,头部企业开始在财报中密集提及AI。而真正推动行业进入快车道的,是2025年初DeepSeek的横空出世,其开放且高效的大模型,显著降低算力门槛与应用成本,阿里、腾讯、字节等大厂纷纷选择接入,推动AI从技术储备走向规模化商业落地。

今年Q2的财报,某种程度上说是检验AI商业化成效的首个“试金石”:有的企业凭借AI实现盈利爆发,有的非广告收入突破百亿,也有企业仍处于“越投越亏”的战略投入期。

现如今,企业对AI的投入以及在AI上的表现,已经成为资本市场判断预期的关键指标。本文将主要聚焦国内部分头部互联网企业,透过财报表现梳理其收入增长路径、可行的商业化模式及扎实的落地成果。

(考虑于AI正处在从技术突破到商业落地的关键期,我们并不能用盈利或亏损来判断企业的价值。)

01.

大厂AI商业化路径分化

2024年之前,大厂对于AI技术的布局还处于摸索期,尚未形成成熟、独立且规模化盈利的业务线。转折发生2025年农历春节,DeepSeek横空出世推动大厂从“闭门造车”走向“接入整合”。

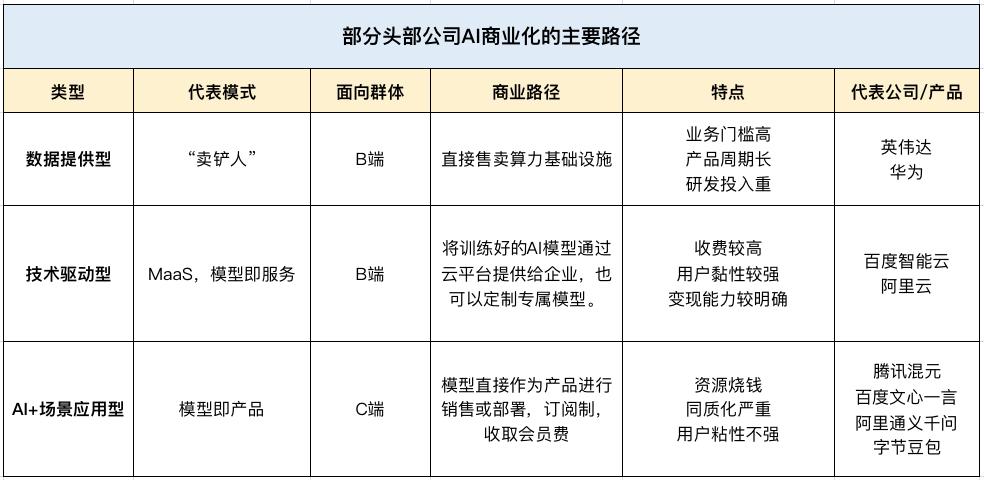

头部企业基于自身资源和业务基础,选择了不同的AI商业化路径,目前大致可以分为几类模式,部分交叉并存。

图源:DoNews整理

模型即服务和模型即产品,是目前AI技术商业化铺开面最广的两种路经,接下来我们会通过几家典型的企业/产品进行梳理。

1、底层技术驱动,以百度、阿里为代表

百度选择了一套自下而上的体系化布局,从算力、模型、平台到应用形成完整链条,力图以此建立长期竞争壁垒。

百度在财报中强调,“全栈AI”是公司长期战略的核心。目前,百度在AI领域构建了芯片(昆仑芯)-云(智能云)-模型(文心大模型)-框架(飞桨)-应用(AI智能体)的全栈能力,使得AI可以在B端、C端同时赋能。

算力与模型提供基础支撑,平台建设夯实开发者和合作伙伴生态,应用层则直接面向用户与市场,创造新的流量与收入来源,实现商业闭环。例如,算力和模型的积累强化了智能云的AI原生属性,同时为搜索和新应用提供持续的支持。

阿里巴巴的AI战略明显以云计算业务为核心支撑,强调“AI+云”深度融合,通过构建全栈式AI,打通从底层硬件到应用的完整闭环生态。

目前,阿里云已经成为市场份额全球第四、亚洲第一的云;通义千问家族衍生模型数量超14万个,全球下载量超4亿次,堪称全球最大的开源模型家族;阿里通义大模型已经深嵌到淘天、高德、夸克、钉钉等C端与B端场景。

今年以来,阿里云已在全球范围内投入启用8个新的AI和云数据中心及可用区,以满足国内和海外的云计算与AI需求。今年下半年,阿里云的全球基础设施布局将扩展至30个地域、95个可用区。

图源:IC Photo

2、社交生态内嵌,强化C端体验与广告变现,以腾讯为代表

与阿里侧重底层技术输出不同,腾讯更侧重于将AI能力无缝融入到自身的庞大社交和内容生态中去。

腾讯Q2的营销服务业务收入大增20%至357.6亿元,创下历史新高。在财报中,腾讯将这一高速增长明确归因于“AI驱动的广告平台改进”以及微信交易生态的活跃。以前广告主得自己设计广告,现在只要告诉AI目标和预算,AI自己就能做广告、投放,效果还更好。

游戏方面,《王者荣耀》和《和平精英》加了AI语音助手,能教新手怎么玩,还能陪人打游戏。腾讯说这些都是AI的功劳,但没说具体AI贡献了多少利润。

与腾讯广告收入受到AI拉动的模式如出一辙,快手特意强调了AI对营销服务的拉动。比如,快手利用大模型挖掘用户全域行为和营销服务转化之间的关联关系,直接端到端预测生成用户感兴趣的营销素材,提高了营销素材的点击率,带来线上营销服务收入低单位数的增长。

02.

谁在盈利,谁在亏损?

AI商业化不同路径的背后是不同的资源布局,从结果来看,AI现阶段受益最明显的,聚焦在大模型和云服务方面。从目前的进度看,企业盈利能力主要分三个梯队:

第一梯队:腾讯、百度、阿里

当研发投入同比激增17%至202.5亿元、资本开支同比狂飙119%时,腾讯在Q2依旧获得了非常漂亮成绩。

当季腾讯实现营收1845亿元,同时实现毛利22%与经营利润18%的双增长;毛利率更夸张,直接达到57%,几乎接近全球顶级科技巨头的赚钱能力。

一般公司加大投入都会“增收不增利”,腾讯反而让赚钱效率更高了。这看似违背经济学理论的数据背后,有一个关键的支撑点:AI。

腾讯虽未在财报中披露AI业务具体数据,却在财报中16次提及AI。腾讯的AI并非独立成军,而是化整为零,变成“商业水电”,顺着微信、游戏、金融的血管流遍全身:用AI搞广告投放,点击率从1%升到3%;用AI做游戏开发,3D模型生成效率提升10倍;用AI优化金融风控,坏账率降了0.3个百分点。

图源:DoNews摄

与腾讯不同,百度Q2财报最大的亮点就放在牌面上:AI驱动的非在线营销收入(以智能云、萝卜快跑为主)以34%的增速崛起,首次突破百亿大关。

IDC 报告显示,百度智能云连续六年在中国 AI 公有云服务市场份额中排名第一;在8月20日最新发布的 IDC 报告中,百度智能云获大模型平台市场第一。

萝卜快跑Q2在全球提供超220万次出行服务,同比增长148%。截至2025年8月,萝卜快跑在全球累计提供超1400万次的出行服务,足迹覆盖全球16座城市。

阿里巴巴在八月的末尾发布了2026财年第一季度(对应自然年2025年第二季度)财报,集团收入达2476.52亿元,同比增长2%;虽然营收略低于市场预期,但净利润为423.82亿元,同比增长76%。

这份成绩单的核心亮点在于云业务AI转型成效显著:AI+云方面,财报显示,该季度集团在AI+云的Capex(资本支出)投资达386亿元,同比增长220%。

阿里云外部商业化季度营收同比增长26%,其中AI收入已经占外部商业化收入超20%,这是AI相关产品收入连续八个季度实现三位数同比增长。同时,阿里还首次披露:季度AI收入占外部商业化收入的比例已超过20%。

财报发布后,阿里巴巴美股股价单日暴涨13%,创年内最大涨幅。投资者用真金白银投票,认可其AI转型战略及消费复苏势头。

第二梯队:快手、美图

在快手新一季财报中,营收实现350亿元,同比增长13.1%,这也是5个季度以来快手营收的最高同比增速。

其中,AI也成为业绩增长的显性基因,特别是“可灵AI”业务收入被首次计入进“其他服务”营收项。财报显示,其他服务收入为52亿元,同比增长25.9%,“主要源于电商业务及可灵AI业务的增长”,可灵AI业务增长是由于先进的AI技术及产品性能。

美图也依靠AI在2025上半年实现了盈利,据公司披露的2025上半年财报,公司总收入18亿元,同比增长12.3%。业绩增长来自于核心主营业务在AI赋能下的大爆发,影像与设计产品业务营收达13.51亿元,同比增45.2%。

美图CFO兼公司秘书颜劲良在业绩会上表示,生成式AI可以更高效地解决一些用户过去无法用传统影像工具解决的痛点,大幅提升了用户的订阅意愿。

第三梯队:科大讯飞、昆仑万维

也并不是所有大厂都能靠AI赚到钱,科大讯飞清晰地体现出“战略性亏损”特征:Q2营收增长15%、毛利提升6亿元,却仍亏损近3亿元。

尽管利润端承压,经营现金流反而同比大增50%,销售回款突破103亿元,说明业务基本盘健康,亏损主要来自对未来技术的押注:其研发投入同比预计增长超25%,重点投向认知大模型与多模态感知等前沿领域,这家公司在用巨大的研发投入为未来“支付门票”。

图源:DoNews摄

昆仑万维交出了一份营收增长近50%,却亏损翻倍的半年报。2025年上半年,公司实现营业总收入37.33亿元,同比增长49.23%。然而归母净利润却亏损8.56亿元,亏损同比扩大119.86%。

对于亏损的情况,昆仑万维在财报中表示:公司通过提高运营效率,优化资源配置,强化投资管理,第二季度环比亏损额显著减少,亏损幅度显著收窄,符合年度经营预期。报告期内,昆仑万维的销售费用同比增加95.57%,管理费用同比增加33.04%,研发费用同比增加6.75%。巨大的成本投入成了昆仑万维业季的压力所在。

03.

含“AI”量过高带来的阵痛

AI的高调表现不止集中在中概股,大约一月之前,美股科技巨头二季度财报陆续发布,特斯拉、苹果股价下跌至少15%,亚马逊和Alphabet略有上涨,Meta和微软上涨超20%,很大程度与企业能从AI中获利的程度高低相契合。

然而就在近期,美国科技股近日遭遇重挫,投资人相继从几家重量级科技和半导体公司获利了结。当地时间8月20日,纳指连续第二个交易日下跌。

某分析师称,AI叙事正在遭到质疑,过高的估值将令美股科技股失去动能。OpenAI首席执行官(CEO)奥尔特曼近期也承认,市场对AI的热情存在“泡沫”成分,一些投资者很可能会亏很多钱。

2025年8月,MIT的一项NANDA研究报告指出,在接受调研的300多个企业AI项目中,仅有5%真正带来销售额提升,95%未达成预期投资回报。

北美科技圈在AI上的布局和节奏与国内并不尽相同,但却有着类似 现实问题——AI商业落地效果远不如预期。具体来讲,国内AI商业化困境大致集中在三个方面:研发投入持续攀升,商业模式同质化严重,以及用户暂时未养成付费的习惯。

如同科大讯飞、昆仑万维的财务信息,当下虽有个别企业已通过AI实现爆发增长,但就整体行业而言,AI仍处于高投入、低回报的阶段。

近几年,多家大厂的研发费用呈增长趋势,AI成为主要投入方向之一。腾讯单在2024年就投入超过700亿元,阿里也维持在差不多的量级,接近600亿元,字节跳动2024年在 AI 上的资本开支达800亿元,2025年预计还将翻倍。

即便是体量较小的昆仑万维、美图、科大讯飞,研发费用也在近两年明显上升。就科大讯飞来说,最近三年其研发费用分别高达31.11亿元、34.81亿元、38.92亿元,其中2024年研发费用是同期净利润的数倍。

潞晨科技创始人尤洋曾直言不讳地指出,在中国市场,模型即服务(MaaS)可能是短期内最不具盈利性的商业模式。他解释说,用户数量的增长非但没有带来盈利,反而加剧了亏损。AI在长期内可以提升增长和生产力,但企业持续投入之重远超目前的回报能力,这可能会造成不小的压力。

与此同时,AI商业模式同质化也制约着企业的发展。灵犀光年联合创始人张亮曾表示,国内云厂商在商业模式上存在严重的同质化问题,未能形成核心差异。随着DeepSeek需求的激增,各厂商为了迅速吸引用户,纷纷采取低价或免费的策略,导致规模提升的同时,边际成本并未递减,无法覆盖算力成本。

除了巨大的研发投入、商业模式同质化严重之外,在ToC的应用变现上,用户还未形成付费习惯,甚至有些排斥付费。

事实上,用户不是不愿意付费,前提是要为好产品付费。继免费的DeepSeek之后,Manus一夜爆红,内测邀请码一码难求,资本蜂拥而至,媒体称其为下一代人机协作的范式。

然而,19-199美元/月的定价让不少用户望而却步,有人付费体验后发现,其效果还不如同一价位水平的ChatGPT。比如,Manus号称能完成电商比价等复杂任务,但在实际操作过程中漏掉拼多多、天猫数据,核心数据甚至出现事实错误;金融建模时,Manus并没有使用实时数据,导致偏差超过15%。

可以说,那些花高价订阅的用户,等来了一堆随时可能出错的模型能力的剪辑与拼接。这背后是部分企业商业化进程中的:技术未成熟就急于跑市场,技术缺陷被资本泡沫所掩盖。

尽管腾讯在今年Q2赚得盆满钵满,但To C的商业化困境依旧待解。腾讯目前让企业先买单,让游戏和广告先赚钱,然后再补贴给普通用户用AI。但用户更多是希望腾讯的AI像微信一样免费。

图源:腾讯供图

写在最后:

目前,AI商业化已进入深水区。头部大厂正以不同的路径探索变现可能,竞争也从“能否落地”转为“能否持续盈利”。尽管技术红利初步显现,但行业仍面临众多挑战。

真正走得远的企业,不仅需具备技术积累与生态整合能力,更要在场景深耕与成本控制之间找到平衡。资本可以追捧概念,但市场终将投票给真正带来回报的公司。