变革真实存在,却也完全可预测。

当革命性技术催生出一波又一波具备投资价值的创新企业时,企业家与投资者才能借此积累财富。无论是铁路、贝塞麦炼钢法、电力、内燃机,还是微处理器 —— 每一项技术都如同烟花厂中的零星火花,引爆了数十年的后续创新,渗透到社会的方方面面,并将一批新的发明家与投资者推向权力、影响力与财富的高峰。

然而,有些技术创新即便对社会产生了变革性影响,却难以催生新的财富,反而会巩固现有的格局。在微处理器问世 15 年前,另一项革命性技术 —— 集装箱运输 —— 诞生于一个 “时机不佳” 的时代:当时的技术进步如同《爱丽丝梦境奇遇记》里的 “红皇后赛跑”(Red Queen's race),发明家与投资者即便不停奔跑,最终也未能获得更好的结果。

任何投资 “新新事物” 的人都必须回答两个问题:第一,这项创新能创造多少价值?第二,谁能捕获这些价值?信息通信技术(ICT)革命的价值被初创企业捕获,催生出数千名新晋富豪创始人、员工与投资者;反观集装箱运输革命,其价值被过度分散,最终只让一位创始人短暂致富,仅一位投资者略微获利。

生成式人工智能更接近前者,还是后者?它会成为未来众多行业财富的基石,还是会让投资界整体面临净亏损,只在局部产生少数零和博弈的赢家?

投资人工智能成果确实有盈利途径,但前提是要接受一个现实:对发明家与投资者而言,当下仍是 “时机不佳” 的阶段。人工智能模型构建者与应用公司最终会在竞争中形成寡头垄断,而人工智能带来的收益将流向客户,而非技术构建者。因此,大量涌入人工智能领域的资金正投向错误的方向。除了少数幸运的早期投资者,能获利的将是那些有远见、及早抽身的人。

微处理器:从 “计算器配件” 到时代革命

1971 年,英特尔(Intel)的工程师发明了微处理器,但他们最初并未意识到这项技术的革命性 —— 当时他们只是想避免每次都从头设计台式计算器芯片组。然而,外部人士却发现,微处理器可用于打造个人计算机,科技爱好者们率先付诸实践。成千上万的 “极客” 探索出英特尔从未设想过的配置与用途。正如经济学家卡洛塔・佩雷斯(Carlota Perez)所言,这种 “分布式、无需许可” 的创新,引发了一场由技术触发、但由经济与社会力量推动的 “大规模发展浪潮”[1]。

20 世纪 70 年代初,个人计算机并无实际需求,更像是昂贵的玩具。但早期探索者奠定了技术基础,还构建了社群。到 1975 年左右,微处理器成本的 “阶跃式下降” 让个人计算机市场具备了可行性:

- 英特尔 8080 芯片初始标价 360 美元(相当于如今的 2300 美元),制造商MITS 推出的 “牛郎星”(Altair)计算机即便以 75 美元(如今的 490 美元)的批量价销售,也几乎无利可图;

- 当 MOS 科技公司以 25 美元(如今的 150 美元)的价格推出 6502 芯片时,史蒂夫・沃兹尼亚克(Steve Wozniak)才负担得起苹果原型机的制造成本;

- 6502 芯片及定价相近的齐洛格(Zilog)Z80 芯片迫使英特尔降价,新兴的个人计算机社群开始涌现企业家,数十家公司成立,每家都推出略有差异的产品。

20 世纪 70 年代中期,没人能预料到个人计算机(及 ATM、POS 终端、智能手机等类似产品)会彻底改变世界。当时史蒂夫・乔布斯向投资者宣称 “未来每个家庭都会拥有一台个人计算机”(事后证明这是严重低估),而另一些人则质疑 “个人计算机是否有存在的必要”。直到 1979 年,苹果的广告仍未说明 “个人计算机能做什么”,反而反问用户 “你会用它做什么”[2]。IBM、惠普(HP)、数字设备公司(DEC)等老牌计算机制造商,对 “客户不需求的产品” 毫无兴趣 —— 没人 “需要” 计算机,因此个人计算机不是 “被购买”,而是 “被推销”。

苹果、辛克莱(Sinclair)等光鲜的初创公司靠炒作吸引关注;雅达利(Atari)、康懋达(Commodore)、坦迪 / 无线电屋(Tandy/RadioShack)等在消费电子领域有根基的公司,则凭借强大的零售渠道,让产品触达潜在客户。

技术浪潮的共性:时间、耐心与 “自我强化循环”

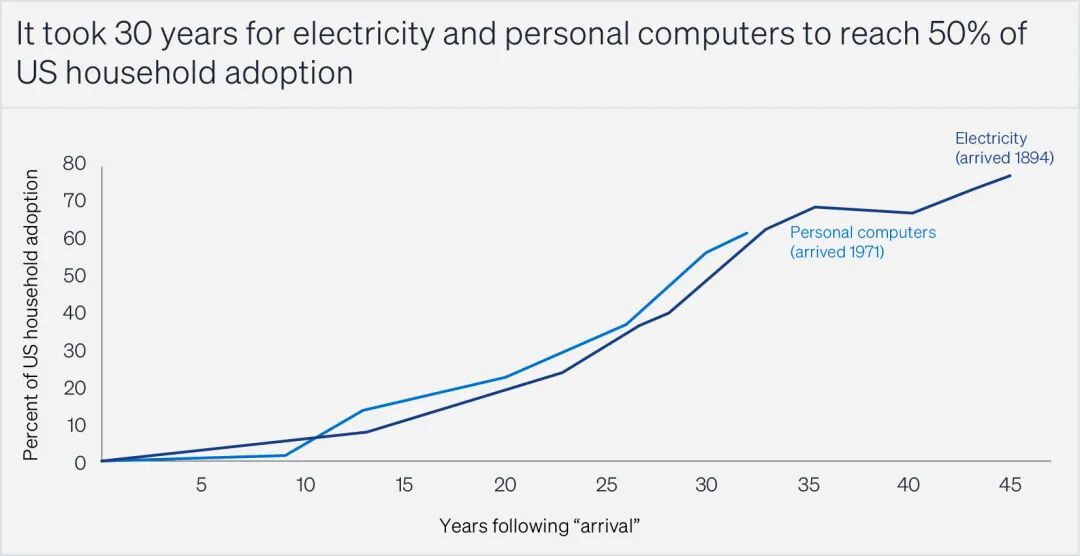

个人计算机市场初期增长缓慢,直到 1979 年电子表格等 “实用应用” 出现后才加速。随着使用场景增多,“观察实际应用” 降低了市场不确定性,进而推动更多企业采用,形成 “自我强化循环”。每一次技术浪潮都需要时间积累 momentum(势头):例如,电力用了近 30 年才覆盖美国一半家庭,个人计算机的普及也花了相近时间 [3]。

当一场技术革命要改变一切时,需要大量创新、投资、叙事、时间,以及纯粹的 “苦功”—— 它还会吸纳所有可用的资金与人才。正如科学领域的 “库恩范式”(Kuhn’s paradigms),任何不属于该浪潮 “技术 - 经济范式” 的技术,都只会沦为 “旁支表演”[4]。

新兴的个人计算机市场吸引了风险投资家,他们开始为新公司下高风险赌注。这一趋势又激励了更多发明家、企业家与研究者,进而吸引更多投机资本。

而在个人计算机崛起前的行业巨头 IBM,此时表现相对疲软 —— 它既不相信个人计算机会长期存在并渗透到自身核心市场,也不屑于关注 “想要更廉价解决方案的新兴小市场”。

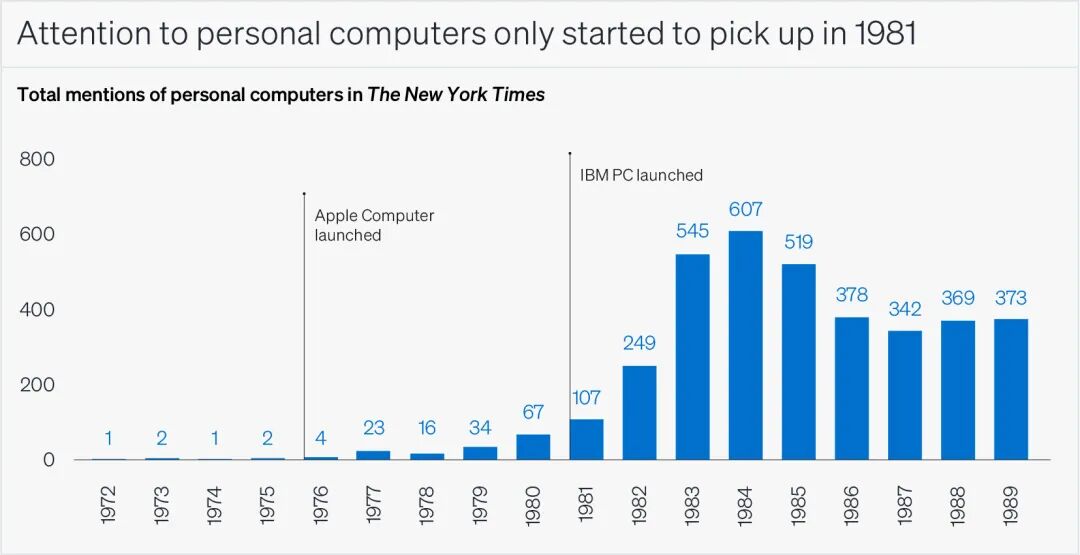

事后看来,我们总将个人计算机先驱视为 “预言家”,但在当时,除了少数早期采用者,几乎没人关注这一领域。《纽约时报》等主流媒体直到 1981 年 8 月 IBM 推出个人计算机后,才开始认真对待这一技术。1976 年苹果公司成立的整整一年里,《纽约时报》仅 4 次提及 “个人计算机”[5]。显然,只有那些 “疯狂者、异类、反叛者与麻烦制造者”,才在当时关注着这一领域。

今昔对比:人工智能与个人计算机的 “惊喜差距”

将计算机革命早期与当下对比,最显著的差异在于 “惊喜感”:20 世纪 70 年代,没人在意个人计算机;2025 年,人工智能却成了全民热议的话题。

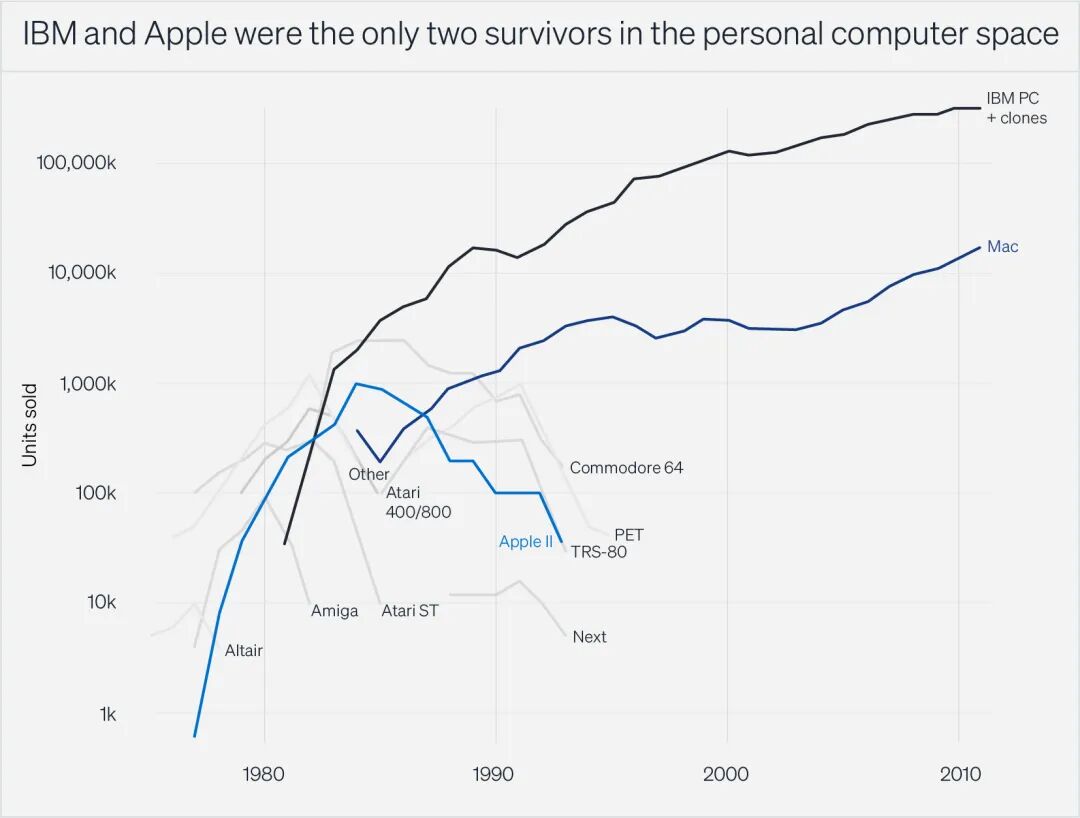

大公司厌恶 “惊喜”,而 “不确定性” 正是初创公司的最佳护城河。1979 年 IBM 进入个人计算机市场时,苹果本可能无法存活 —— 它能继续竞争,全靠 1980 年 IPO(首次公开募股)筹集的 1 亿美元资金。在 IBM 引发的行业 “筛选” 后,苹果成了仅存的竞争者之一 [6]。

随着技术站稳脚跟并展现潜力,软件、内存、软盘驱动器、调制解调器等外设的创新也随之而来,彼此强化:每一项进步都会对相邻技术产生压力,若系统某环节拖后腿,投资者就会争相为该领域注资。例如,个人计算机内存提升催生了对复杂软件的需求,进而需要更多外部存储 —— 这促使风投大卫・马夸特(Dave Marquardt)在 1980 年投资磁盘驱动器制造商希捷(Seagate)。1981 年希捷上市时,为马夸特带来了 40 倍回报。其他投资者纷纷效仿,此后三年,约 2.7 亿美元资金涌入该行业 [7]。

资金还流向底层基础设施(光纤网络、芯片制造等),确保 “容量永远不会成为瓶颈”。利用新技术超越老牌企业的公司开始抢占市场份额,即便保守的竞争者也意识到 “不采用新技术就会灭亡”。炒作逐渐演变为投资泡沫 —— 即 20 世纪 90 年代末的互联网狂热。

信息通信技术浪潮与此前的技术浪潮(如 19 世纪 30 年代运河建设、20 世纪 20 年代铁路建设后的投资热潮)类似:人类对每个阶段的反应,都会可预测地催生下一阶段。

互联网泡沫破裂后,社会开始反对行业过度投机,政府也获得民众支持,重新对科技公司及投资者施加管控,为 “狂热” 踩下刹车。企业不再像泡沫时期那样盲目创新,而是转向已验证的市场;金融家从 “投机” 转向 “投资”;企业家不再聚焦底层技术创新,而是专注于寻找应用场景。技术仍在进步,但变革更多是 “渐进式”,而非 “革命性”。

变革放缓后,企业有信心进行长期投资,开始以新方式整合系统各环节,为更广泛用户创造价值。泡沫时期过度建设的光纤通信网络等基础设施,提供了大量廉价产能,降低了扩张成本 —— 这对企业家与投资者而言,是一段黄金时期。

人工智能的 “与众不同”:缺乏 “试错空间” 的革命

与互联网不同,社会无需等到 “泡沫破裂”,就已开始批评人工智能。尽管对科技的 “反弹” 已持续十年,我们对此习以为常,但人工智能面临的反对,与信息通信技术早期(比尔・盖茨、史蒂夫・乔布斯、杰夫・贝佐斯等科技巨头广受推崇)形成鲜明对比。

世界厌恶变革,20 世纪 80-90 年代之所以 “容忍” 科技,是因为当时人们认为 “科技若出问题,还能倒退”—— 这给了早期计算机创新者 “试错空间”。如今,所有人都知道 “计算机已不可或缺”,人工智能不再享有 “观望” 的余地,而是被视为 “信息通信技术革命的一部分”。

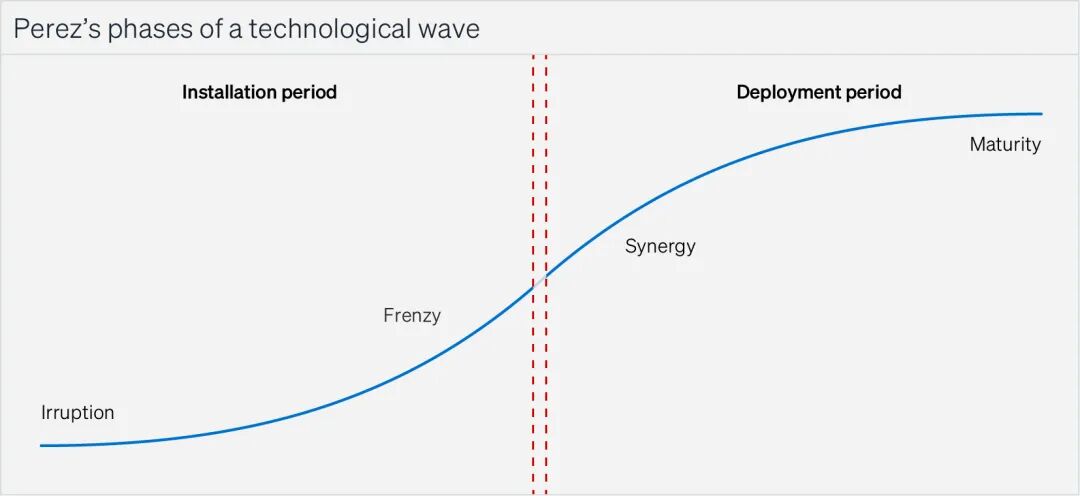

经济学家佩雷斯将每一次技术浪潮划分为四个可预测阶段:爆发期(irruption)、狂热期(frenzy)、协同期(synergy)、成熟期(maturity),每个阶段都有独特的投资特征。

对投资者而言,中间两个阶段(狂热期、协同期)相对容易把握:

- 狂热期:所有人蜂拥而入,投资者因 “为未经验证的想法承担高风险” 而获利,最终以泡沫破裂、账面利润消失告终;

- 协同期:理性回归,企业优化产品,使其适用于更广泛用户,有耐心、会筛选、且能提供 “非资金价值” 的投资者将获得回报。

而爆发期与成熟期的投资难度更大。

爆发期投资:比事后看起来更难

20 世纪 70 年代的投资,远比事后回顾时更具挑战性。1971-1975 年期间,要投资个人计算机相关领域,要么是 “坚定的信仰者”,要么是 “采用盲目多元化策略的综合企业集团”:

- 英特尔是优秀的投资标的,但初期看起来只是 “上一波电子行业的公司”;

- MOS 科技 1969 年成立时旨在与德州仪器竞争,后来为维持运营,不得不将多数股权出售给艾伦 - 布拉德利(Allen-Bradley);

- 齐洛格 1975 年的投资方竟是埃克森(Exxon);

- 苹果虽潜力巨大,但完全不符合风投的 “标准筛选条件”—— 当时个人计算机仍是 “为找问题而存在的解决方案”。

直到 20 世纪 80 年代初(爆发期后期),优质投资机会才大量涌现:个人计算机制造商(康柏、戴尔)、软件与操作系统公司(微软、艺电、Adobe)、外设厂商(希捷)、工作站企业(太阳微系统)、计算机商店(Businessland)等。若投资了赢家,收益会很可观,但 “资金多于想法” 的现状意味着,这并非投资的黄金时代。到 1983 年,仅磁盘驱动器领域就有 70 多家公司竞争,估值大幅下跌。

20 世纪 70-80 年代确实有人积累了财富,许多风投也在这一时期成名,但爆发期投资者的最大优势,是 “积累机构知识”,为后续狂热期、协同期的早期优质投资奠定基础。

成熟期投资:“无变革” 的困境

成熟期的投资难度更大:爆发期是 “难以预测未来”,成熟期则是 “几乎无变革发生”。关于 “什么可行”“客户与社会如何反应” 的不确定性几乎消失,一切都可预测,所有人的行为也都可预测。

缺乏活力的市场环境,让协同期成功的企业得以巩固地位(如 “漂亮 50”(Nifty 50)、FAANG 等科技巨头),但增长变得困难。它们开始侵入彼此的市场、进行并购、提价降本;“以低价吸引新客户” 的时代结束,产品质量下滑;大公司仍宣称 “追求革命性创新”,但更倾向于 “控制创新的应用方式”;研发支出从 “产品与流程创新” 转向 “越来越徒劳的、延长当前范式的尝试”—— 企业将这包装成 “为胜利而战”,实则是 “害怕失败”。

成熟期也可能出现创新,有时甚至是突破性创新,但这些创新只有 “符合当前浪潮的范式” 才会获得支持,最终轻易被行业巨头 “吞噬”。这意味着,企业家或投资者几乎无法通过这些创新获利。生成式人工智能显然正被信息通信技术巨头捕获 —— 这引发了一个问题:对发明家与投资者而言,此次是否会不同?(这与 “人工智能本身是否是革命性技术” 是两个问题。)

集装箱运输的启示:“价值流向客户” 的革命

集装箱运输是 “后期浪潮创新” 的典型案例:它改变了世界,开启了现代全球化时代,对社会与经济产生深远影响,显著提升了人类福祉,但投资它并真正获利的人,或许只有一两个。

1956 年属于上一波技术浪潮的后期,但就在这一年,后来更名为 “海陆运输”(SeaLand)的公司,通过推出首艘集装箱船 “理想 - X 号”(Ideal-X),彻底革新了货运行业。海陆运输创始人马尔科姆・麦克莱恩(Malcom McLean)有一个顿悟:卡车司机、铁路公司、航运公司的核心任务是 “将货物从发货人运到目的地”,而非 “开卡车、装货车、装船”。

海陆运输实现了 “货运跨模式无缝衔接”,节省了时间、提高了航运可预测性、降低了成本(包括装卸货成本与船舶在港闲置成本)[8]。

集装箱运输的好处显而易见 —— 所有人都能看到其效率,而客户只关心 “货物能否送达”,不在乎 “如何送达”。但它面临巨大阻力:码头工人会失业、政客会失去失业者的选票、港口管理局会失去政客的支持、联邦监管机构会因 “负面后果” 被追责、铁路公司可能被航运公司抢走货运业务、现有航运公司可能被新公司取代,且所有变革都需要巨额资金。多数人认为,麦克莱恩不可能成功。

麦克莱恩在反对声中找到了突破口:

- 购买并改造 surplus(过剩的)军用船只,降低成本;

- 聚焦 “沿海航运”(在州际公路兴起的时代,这是一个衰退行业),规避竞争;

- 在新泽西州纽瓦克(而非纽约地狱厨房的航运枢纽)设立基地,获得港口管理局支持,同时避开曼哈顿的拥堵;

- 与纽约码头工人联盟达成协议 —— 只因他当时规模小,被联盟视为 “无威胁”[10]。

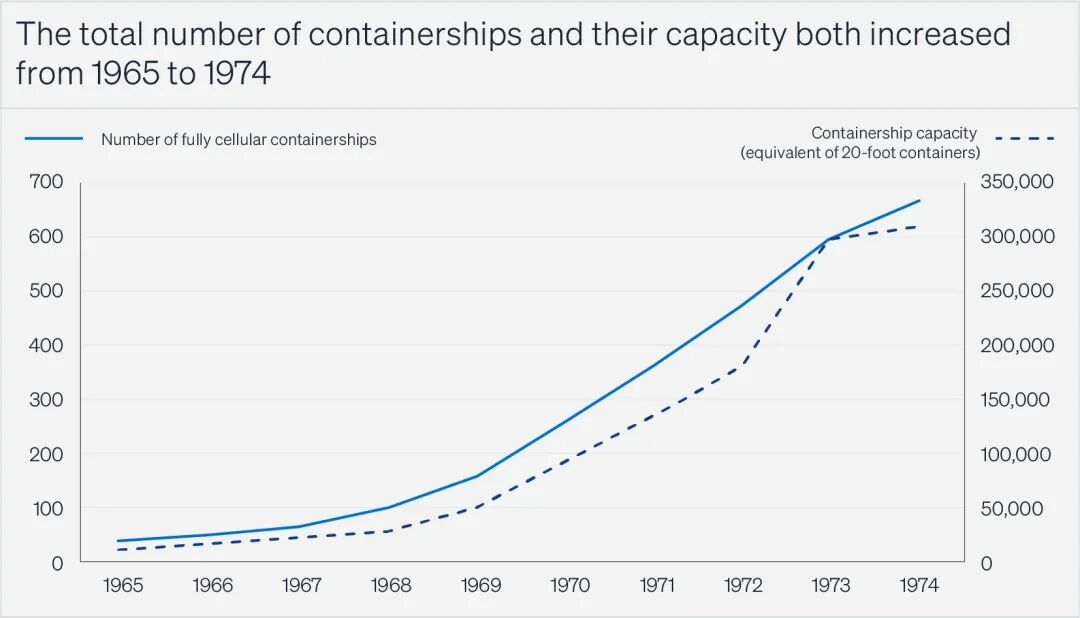

但竞争对手与监管机构行动太快,麦克莱恩未能建立起 “护城河”(如掌控港口、与发货人或其他运输方式签订独家协议、推动专有技术标准化等)[9]。到 1965 年左右,当集装箱运输 “看似可行” 时,其明显优势吸引了所有大型航运公司入局,竞争加剧。即便 1968 年集装箱货运量仍不足总贸易量的 1%,集装箱船数量已开始快速增长 [10],此后多年 “产能远超需求”。

竞争加剧引发了 “价格战”,利润被压缩,进而导致行业整合与卡特尔(垄断联盟)形成。与此同时,建造更大集装箱船与配套港口设施的成本极高,行业变得 “资本密集”。麦克莱恩看到了危机,于 1969 年 1 月将海陆运输出售给雷诺兹(R.J. Reynolds)—— 他或许是唯一 “全身而退” 的企业家。

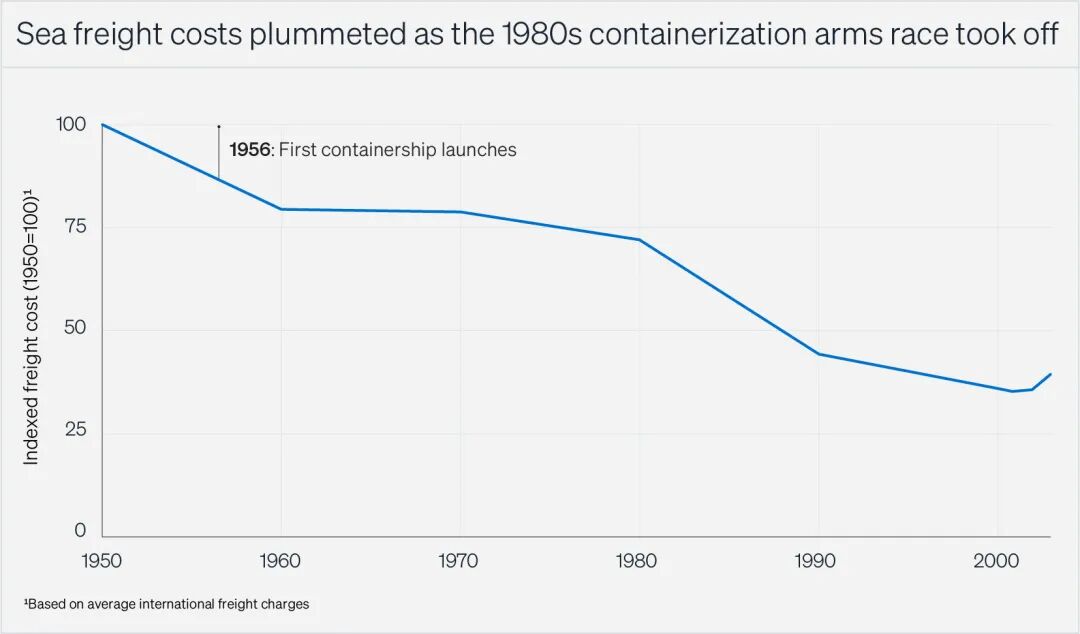

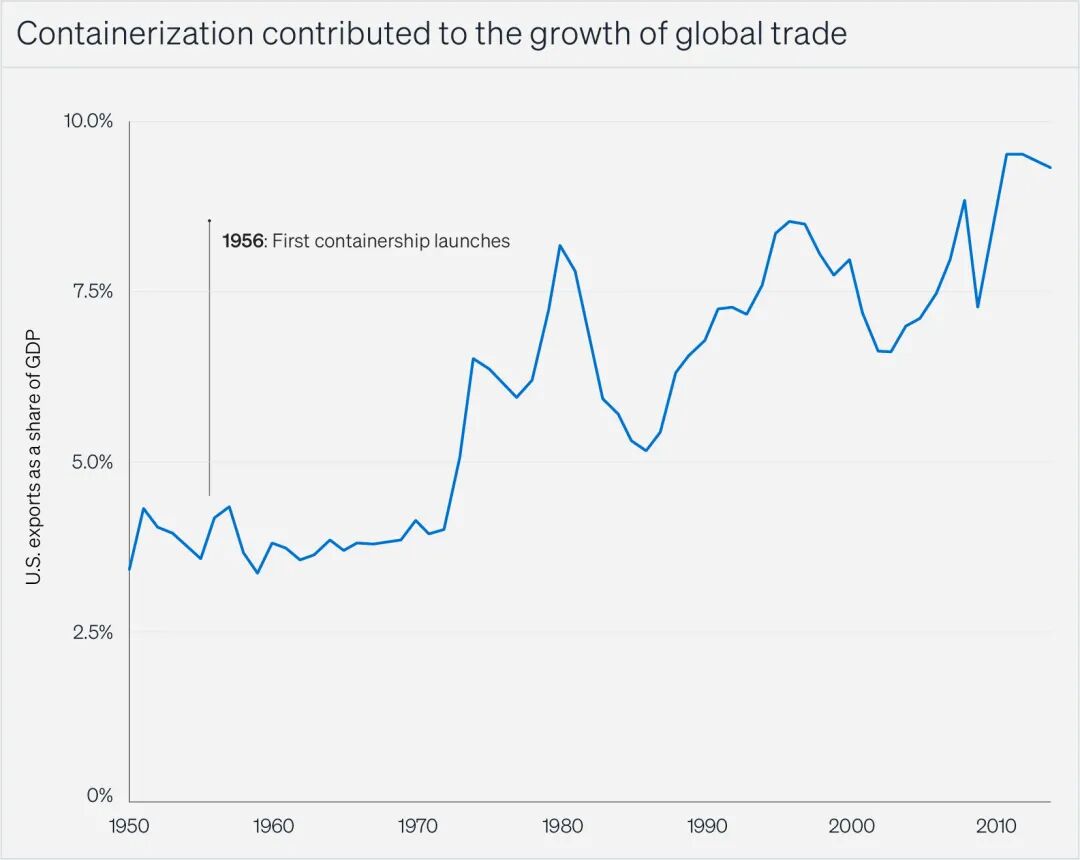

集装箱运输的 “端到端愿景” 过了很久才实现,但到 1980 年左右,海运成本开始大幅下降 [11],这推动了国际贸易繁荣 [12],使制造商得以从高工资国家转向低工资国家,集装箱运输从此 “不可逆转”。

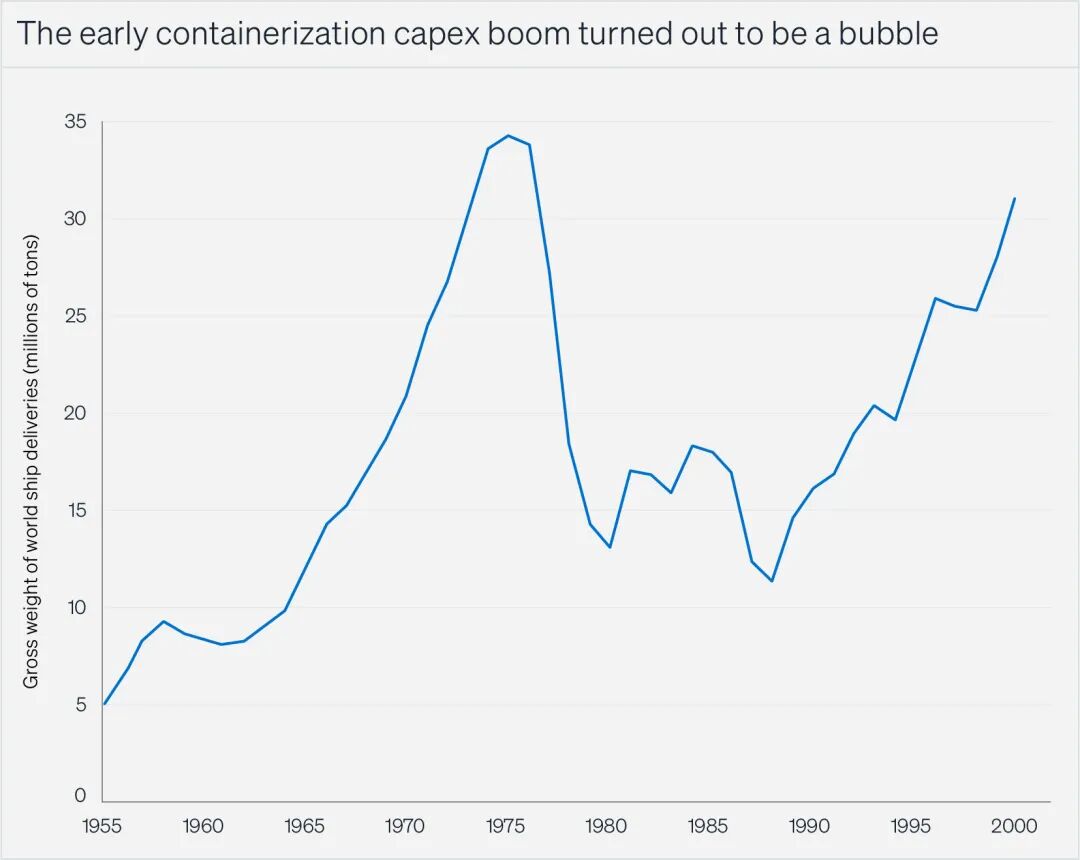

当然,仍有人获利:麦克莱恩赚了钱;航运巨头丹尼尔・路德维希(Daniel Ludwig)1965 年以每股 8.5 美元的价格,向海陆运输的前身麦克莱恩工业公司投资 850 万美元,1969 年以每股 50 美元卖出 [13];造船厂也赚了钱 ——1967-1972 年,约 100 亿美元(相当于 2025 年的 800 亿美元)被投入集装箱船建造;建造新集装箱港口的承包商同样获利;后来,马士基(Maersk)、长荣(Evergreen)等通过整合主导行业的航运公司,也成长为巨头。

但 “对雷诺兹及其他 20 世纪 60 年代末为追逐快速增长而涉足集装箱运输的公司而言,这些投资只带来了失望”[14]。除麦克莱恩与路德维希外,很难找到其他人因集装箱运输本身致富 —— 竞争与巨额资本支出,让行业难以快速增长或实现高利润率。

最终,集装箱运输行业主要被 “原有巨头” 主导,利润流向了 “发货企业”,而非 “运输企业”。宜家(IKEA)受益于廉价航运,从 1972 年的 “斯堪的纳维亚区域性公司”,成长为 2008 年的 “全球最大家具零售商”—— 集装箱运输完美适配其平板包装家具;沃尔玛(Walmart)则利用集装箱运输带来的 “可预测性”,降低库存及相关成本。

事后看来,投资集装箱运输的正确方式很明确:不投资集装箱运输行业本身,而是投资 “受益于集装箱运输的行业”。但即便如此,沃尔玛、好市多(Costco)、塔吉特(Target)等公司的成功,也伴随着其他公司的失败:集装箱运输的冲击让西尔斯(Sears)、伍尔沃斯(Woolworth)陷入衰退,为蒙哥马利・沃德(Montgomery Ward)与 A&P 超市敲响了丧钟,还曾迫使梅西百货(Macy’s)破产(后被联邦百货收购重组并缩减规模)。

与此同时,在 “世界家具之都” 美国北卡罗来纳州,家具制造商试图通过从中国进口廉价家具与宜家竞争,最终却被自己的供应商取代 [15]。

若当时有更多时间构建 “护城河”,或许会出现几家主导集装箱运输的公司,其创始人能跻身《福布斯》400 富豪榜,投资者也会成为传奇。但 “护城河需要时间构建”,而与个人计算机不同,集装箱运输的普及 “毫无意外”—— 所有利益相关企业都立刻制定了战略计划。

经济学家约瑟夫・熊彼特(Joseph Schumpeter)曾说:“任何新事物出现时,完全竞争都会暂时中止。”[16] 但集装箱运输的案例表明,在技术浪潮末期,这一规律并不成立。而在完全竞争状态下,不存在经济利润,因此成熟期的创新者也无法获利。与集装箱运输一样,人工智能的出现并未给创新者带来 “受保护的利润期”,反而立刻引发了 “全面竞争混战”。

生成式人工智能:是新浪潮开端,还是旧浪潮尾声?

我们姑且认可 “生成式人工智能具有革命性”(尽管越来越明显的是,这项技术已进入渐进式发展阶段)。它将为经济创造巨大价值,投资者也希望捕获其中一部分。但 “何时捕获、谁能捕获、如何捕获”,取决于人工智能是 “信息通信技术浪潮的尾声”,还是 “新浪潮的开端”。

若人工智能开启了新浪潮,市场会经历漫长的 “不确定性与实验期”:早期采用者会用自己的模型进行实验;当成千上万甚至数百万 “极客” 用这项技术以全新方式解决问题时,其应用场景会迅速扩散。但现实是,他们使用的模型归大型人工智能公司所有,其实验空间被限制在 “现有巨头允许的范围内”—— 而这些巨头绝不愿让现状受到长期挑战。

这并不意味着人工智能无法开启下一场技术革命。若实验变得 “廉价、分布式且无需许可”—— 就像沃兹尼亚克在车库里组装计算机、福特在厨房研发首台内燃机、特里维西克(Trevithick)在詹姆斯・瓦特(James Watt)的专利到期后立刻研发高压蒸汽机那样 —— 它或许能成为下一轮重大变革的种子,实现 “革命性” 而非 “渐进式” 突破。但在这一切发生之前,“爆发期” 无从谈起。

事实上,人工智能是 “信息通信技术浪潮的缩影”。20 世纪 60 年代的计算机先驱们立志打造 “能思考的机器”,其继任者通过不断提升算法、芯片、数据与数据中心基础设施,最终实现了这一目标。与集装箱运输一样,人工智能是 “对过往技术的延伸”,因此其能力与未来方向 “毫无意外”。

20 世纪 70 年代,人们花了很长时间才理解 “强大且普及的计算技术” 的价值;但在 2025 年,“比以往更擅长思考的机器” 很容易被大众理解。

我们不妨对比人工智能的商业演进与集装箱运输的相似之处:

在 “人工智能相似发展” 列中,前 4 项已在进行中。如何投资,取决于你是否认为第 5-7 项会成为下一步趋势。

经济学家预测,未来十年人工智能将推动全球 GDP 增长 1%[17] 至 7% 以上 [18],对应 1-7 万亿美元的新增价值。核心问题是:这些价值在价值链中会 “停留” 在何处?

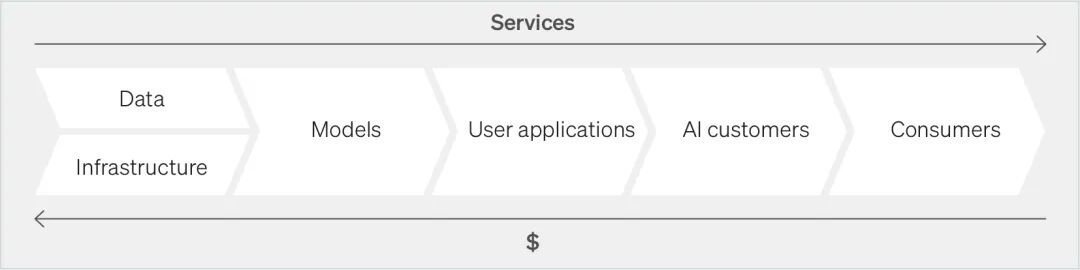

多数人工智能市场报告将行业分为十多个类别,按服务客户与行业细分,但未来几年这些分类会发生巨大变化。若想简化企业分类,不妨 “跟随资金流向”:

人工智能的投资策略:“向下游捕鱼”,而非 “向上游游泳”

集装箱运输的历史经验表明:若你并非模型层公司的早期投资者,现在入局已无意义。山姆・奥特曼(Sam Altman)等少数早期推动者可能像麦克莱恩、路德维希那样积累财富,但 “模型研发与运营的巨额成本” 加上 “激烈竞争”,意味着最终市场只会剩下少数公司,且均由大型科技公司资助或控股。若你已是早期投资者,恭喜:行业整合可能会让你获得退出机会。

垂直领域模型(如代码生成工具 Cursor、法律 AI Harvey)或许是最具价值的细分方向,但 “模型微调成本低” 且 “存在范围经济”(同一基础模型可适配多个领域),其优势难以长期维持。此外,正如谷歌 2010 年收购 Invite Media 以掌握 “向广告公司销售的能力”,那些 “获得客户信任的垂直领域模型公司” 将成为热门收购标的。

尽管 Midjourney、Runway 等 “非语言生成模型”(如图像、视频)可能凭借差异化架构开辟独立赛道,但大型语言模型(LLM)公司也已轻松进入这一领域(如谷歌 Imagen、微软 DALL-E)。Osmo 等专注于特定交互模式(如儿童教育)的公司能否例外,仍需观察。

虽然现在投资模型层已为时过晚,但 “利用模型解决特定问题的应用公司” 仍在大量涌现(如 Perplexity、InflectionAI、Writer、Abridge 等)。但需注意:若这些公司成长为高价值企业,模型层公司会通过 “歧视性定价” 或 “垂直整合” 夺取其收益 —— 换句话说,“成功即意味着失败”,这绝非可靠的投资逻辑。

未来,模型层与应用层公司将逐渐融合,最终形成 “少数几家综合性人工智能公司”。市场中总会有赢家,但对应用层整体的投资大概率会亏损。当然,若应用公司能积累客户群或打造优秀团队,可能会被收购 —— 但这类公司本质上并非 “技术公司”,而是 “基于预期构建市场”,需按此类资产定价。此外,部分投资者可能通过 “套利” 获利(利用收购方的 FOMO 情绪,促使其高价收购),但这并非真正的 “投资”。

或许在 “模型巨头与客户的接口管理” 或 “企业数据保护” 领域存在投资机会(如 Hugging Face、Glean),因为这类业务本质上与模型层独立。但在集装箱运输后期,类似的 “中间服务商” 并未成长为大型企业 —— 由于人工智能的 “无意外性”,即便这类公司成功,也可能止步于中型规模(模型巨头不会允许它们获得战略影响力)。

当一个行业 “规模将扩大但发展路径不确定” 时,投资者常倾向于 “向上游投资”(即行业供应商)。对人工智能而言,上游即芯片提供商、数据公司、云 / 数据中心企业(如 SambaNova、Scale AI、Lambda,以及英伟达、彭博等老牌公司)。

但数据领域的投资前景喜忧参半:

通用数据(如多数人已知的信息、10 年前的知识)已成为大宗商品,少数公司可能从事 “数据整理与标注”,但由于 AI 本身可完成这类工作,其定价权有限;

垂直领域模型需要专业数据,部分模型需处理 “实时信息”,因此 “特定、实时、难以复制的数据” 具有价值(彭博等公司已在此领域成功);

客户集中度提高会压低数据价格,而应用范围扩大则会增加收入 —— 总体而言,该领域或略有收益,但难成 “风口”,会涌现新公司,但值得投资的寥寥无几。

人工智能公司的巨额资本支出,主要流向基础设施企业。这些公司的估值已反映了这一预期,因此不会有 “超预期收益”。此外,需警惕类似集装箱运输 “船舶建造” 的风险:1965-1973 年,船舶建造受益于集装箱运输,但需求崩溃后行业陷入低迷 [19]。若人工智能公司整合或协同行动,即便轻微的行业下行(迫使公司缩减开支),也可能导致基础设施支出 “严重、突然且长期的下滑”。这将使英伟达及其竞争对手(需对供应商做出长期承诺并扩大产能)陷入困境 —— 若市场规模缩小,它们无法通过降成本适配新需求。对 “按 S 型增长曲线定价” 的公司而言,若市场出现 “峰值与衰退”,其估值将严重高估。

综上,投资者不应 “向上游游泳”,而应 “向下游捕鱼”:那些 “依赖模糊信息实现高质量成果” 的公司,将因人工智能提升效率、增加利润 —— 这类行业包括专业服务、医疗、教育、金融服务、创意服务,合计占全球 GDP 的 1/3 至 1/2,且此前未从自动化中显著获益。

与集装箱运输一样,人工智能能降低成本,但企业 “如何将成本降低纳入战略” 及 “如何使用节省的资金”,将决定其成败。直白地说:“用成本节省提高利润而非扩大收入”,是一场必输的游戏。

最快受益的公司,是那些 “战略本身就依赖成本降低” 的企业。宜家长期以来的战略是 “低价销售优质家具,通过销量获利”,集装箱运输使其得以走向全球,最终成为全球最大零售商,创始人英瓦尔・坎普拉德(Ingvar Kamprad,宜家 IKEA 中的 “IK”)也成为亿万富豪。类似地,沃尔玛的战略是 “在未被充分服务的市场中,以高销量、低价格取胜”,集装箱运输带来的成本节省与 “即时供应链”,使其得以扩大产品种类、降低库存成本。

如今,那些 “已重视高销量、低价格” 的知识型企业,是投资人工智能的 “低风险选择”。同时,新公司将以 “高销量、低成本” 战略成立或转型(如同 20 世纪 80 年代初的好市多)。这些新公司将与现有企业竞争,但凭借 “无历史包袱” 与 “后发优势”,可能占据一席之地。不过,由于 “进入门槛低”,每个细分市场都会面临激烈竞争,市场将呈现 “碎片化” 特征 —— 经验丰富的管理团队与 “无缺陷的执行”,将成为成功的关键。

对企业家而言,这些领域充满机遇;但对投资者而言,难度更大。这类公司无需大量私募资本(宜家从未依赖风险资本,好市多 1983 年仅融资一轮,1985 年便上市)—— 因为 “实施降成本技术” 无需巨额资本投入。与集装箱运输一样,“技术触发” 与 “最佳投资机会” 之间存在长期滞后,机遇将出现在后期。

选股者也能获利,但需精挑细选。按乐观预测,未来十年 “占全球 GDP 1/3 的行业” 将因人工智能实现 7% 的额外增长,这意味着相关公司每年仅能获得约 2% 的增长红利(若传统信息通信技术的 productivity(生产率)增长放缓,红利会更低)。价值转移的核心方向是 “拥抱人工智能战略的公司”,从 “拒绝变革的公司” 手中夺取市场份额 —— 就像沃尔玛从西尔斯手中抢占份额(西尔斯仅利用了廉价商品,却未实现自我革新)。

最终赢家:消费者

然而,最大的受益者将是消费者。此前的机械化浪潮提升了制造业的劳动生产率,压低了价格,为消费者节省了开支;同时,制造业工资上涨,倒逼服务业工资提高(尽管服务业并未从生产率增长中获益),进而导致服务价格上升 [20]。

1918 年,美国家庭在食品与服装上的支出占比为 55%,2023 年这一比例降至 16%[21],但医疗、教育等 “知识密集型服务” 的成本涨幅远超通胀。

人工智能将带来类似的变革:知识密集型服务将降价,消费者能购买更多此类服务;而 “人与人互动的服务”(如护理、餐饮)将涨价,占家庭支出的比例上升 —— 这为两类服务都带来了明显机遇。但更重要的是,人工智能创造的新增价值,大部分将被消费者捕获:他们将以合理价格获得更多样化的知识密集型产品,更广泛、更廉价地获取医疗、教育、咨询等服务。

结语:投资人工智能的正确方式

新浪潮开启时,“构想、发明并打造改变世界的公司” 能带来财富、声誉与荣耀,这无疑是最佳机遇。但对投资者与企业家而言,“一厢情愿的空想” 最为危险。过去 50 年投资科技的经验,如今已不再适用。

投资人工智能的正确方式,是思考 “知识工作者效率提升” 的影响,想象这种效率将开启哪些新市场,然后投资这些市场。数十年来,“押注新事物本身” 是获利之道;如今,你需要 “押注新事物所开启的机遇”。

杰瑞・诺伊曼(Jerry Neumann)是退休风险投资者,专注于创新领域的写作与教学。

参考文献

[1] Perez, C., Technological Revolutions and Financial Capital, Edward Elgar, 2002.[2] 图片来源:苹果公司(Apple)[3] 图表来源:Jovanovic, B., & Rousseau, P., “General purpose technologies. Handbook of Economic Growth”, 1 (05), p. 1194. [在线获取]:https://doi.org/10.1016/S1574-0684(05)01018-X[4] 注:医疗技术、制药等领域的投资不受主流技术浪潮影响,因其本质上属于 “核心需求”,不会沦为 “旁支表演”。[5] 数据来源:作者检索《纽约时报》档案,关键词为 “microcomputer”“personal computer”“home computer”,排除广告、分类广告与目录内容。[6] 图表来源:Dediu, H., “The Next 40”, Asymco, March 2016. [在线获取]:https://www.asymco.com/2016/03/28/the-next-40/[7] Sahlman, W.A. and H.H. Stevenson. “Capital market myopia.” Journal of Business Venturing, 1985, 7-30.[8] 本节内容大量参考马克・莱文森(Marc Levinson)所著《集装箱改变世界》(The Box,普林斯顿大学出版社,2006 年),该书兼具专业性与可读性,极具价值。[9] 早在 1958 年(“理想 - X 号” 首航仅两年后),美国海运管理局就已启动集装箱标准化进程。[10] 麦肯锡(McKinsey),“Brave New World: Container transport in 2043”[在线获取]:https://www.mckinsey.com/~/media/mckinsey/industries/travel-logistics-and-infrastructure/our-insights/brave-new-world-container-transport-in-2043/brave-new-world-container-transport-in-2043.pdf, 2018;图表来源:Levinson, p. 221.[11] 图表数据:OECD Economic Outlook, Volume 2007/1 No. 81, June. [在线获取]:http://dx.doi.org/10.1787/032883306727[12] 图表数据:Michel Fouquin & Jules Hugot, 2016. "Two Centuries of Bilateral Trade and Gravity Data: 1827-2014," CEPII Working Paper 2016-14, May 2016, CEPII. https://www.cepii.fr/pdf_pub/wp/2016/wp2016-14.pdf. 经 Our World in Data 整理。[13] 注:麦克莱恩后来难以抗拒重返航运业的诱惑,于 1978 年收购了另一家航运公司 USL。1986 年,他因经营不善导致 USL 破产,随后个人也宣告破产。[14] Levinson, p. 230.[15] Mullin, John, The Rise and Sudden Decline of North Carolina Furniture Making, Federal Reserve Bank of Richmond, Econ Focus, Fourth Quarter 2020. [在线获取]:https://www.richmondfed.org/publications/research/econ_focus/2020/q4/economic_history[16] Schumpeter, J.A., Capitalism, Socialism and Democracy. Harper and Row: New York, 1950, p. 150.[17] Acemoglu, Daron, “The Simple Macroeconomics of AI”, 2024. [在线获取]:[18] Goldman Sachs, “Generative AI could raise global GDP by 7%”, April 5, 2023. [在线获取]:https://www.goldmansachs.com/insights/articles/generative-ai-could-raise-global-gdp-by-7-percent[19] 图表来源:Colton, T., Huntzinger, L., “A Brief History of Shipbuilding in Recent Times”, CNA, 2002, p. 3. [在线获取]:https://www.cna.org/archive/CNA_Files/pdf/d0006988.a1.pdf[20] 注:这种现象被称为 “鲍莫尔成本病”(Baumol’s cost disease),指劳动生产率低的行业(如服务业),因需与劳动生产率高的行业(如制造业)竞争劳动力,导致成本与价格不断上涨。[21] 数据来源:美国劳工统计局(Bureau of Labor Statistics),[在线获取]:https://www.bls.gov/news.release/cesan.nr0.htm;及 [在线获取]:https://www.bls.gov/opub/100-years-of-u-s-consumer-spending.pdf.