芯东西1月19日报道,存储芯片的价格走势,已经脱离了普通消费电子的理解范畴。

根据市场研究机构Counterpoint Research报告,内存价格在2025年第四季度飙升了50%,预计到2026年第一季度末还将再涨40%~50%。

另据市场研究机构TrendForce预测,本季度包括HBM在内的DRAM平均价格将环比上涨50%~55%。

在零售市场,变化更加直观。

过去几个月,固态硬盘(SSD)及内存的价格一路水涨船高。据Ars Technica报道,截至2025年12月,500GB、1TB、2TB固态硬盘的价格涨幅约为2025年8月的2倍,而DDR5内存的价格涨幅约为3~4倍。

另据德国科技媒体ComputerBase最新发布的内存、硬盘和固态硬盘在线零售价格数据,内存价格已经涨到2025年9月的4倍多,平均涨幅约为344%。

三星、西部数据、闪迪等知名厂商的固态硬盘要么缺货,要么涨价,连机械硬件的价格都开始攀爬。

AI革命总有点石成金的魔力。存储芯片、铜、能源等大宗商品,都变成了一种被抢购的稀缺资源。

在用顶尖技术改变世界之前,AI没有止境的胃口,先让普通消费者们付出了代价。

01 AI数据中心需求,正在把内存市场“抽干”

AI需求正以惊人的速度吞噬内存市场。

TrendForce预计,到2026年,传统数据中心和AI数据中心将消耗所有制造商生产的高端内存芯片的70%以上,如果可以,他们还会消耗更多。

内存供给正被重新分配。

AI数据中心对内存的要求远高于消费电子产品。例如英伟达最新数据中心GPU单卡配备288GB HBM,而一台PC的内存容量通常只有几十GB。

在利润结构面前,内存厂商的选择不难理解。相比价格敏感、利润微薄的消费级市场,数据中心客户愿意为高端内存支付持续溢价,且需求增长潜力巨大。

结果是,HBM、DDR5、企业级SSD的内存供应被优先保障,留给传统DRAM和NAND等非HBM市场的产能大幅收缩。

随着AI吸干其他内存买家的市场份额,内存价格飙升,库存快速下滑,进而造成消费电子产品价格上涨、汽车面临芯片短缺等影响。

02 不止是周期性短缺

市场研究机构IDC在2025年12月发表的报告评价道,这并不仅仅是供需不匹配导致的周期性短缺,而是全球硅晶圆产能可能永久性的战略性重新分配。

在IDC看来,这是一场零和博弈:每多一片晶圆分配给英伟达GPU的HBM堆叠,就意味着中端智能手机的LPDDR5X内存模块或消费级笔记本电脑SSD减少一片晶圆。

IDC预计2026年DRAM和NAND的供应增长将低于历史平均水平,同比分别增长16%和17%。

短期来看,消费者普遍接受了更高的价格。买家们意识到三星、SK海力士等短期内不太可能大幅扩大DRAM产能。

同时,内存成本上涨会挤压消费电子产品的利润空间,相应制造商可能会选择涨价,来将部分成本转嫁给最终消费者。

IDC判断,这些压力累积起来,可能导致2026年全球智能手机及PC市场微缩,同时平均售价上涨。

此前PC厂商均已发出价格上涨的预警。联想、戴尔、惠普、宏碁、华硕等主要制造商均称未来形势更加严峻。

据The Register在2025年12月援引渠道消息,主要制造商计划将服务器价格提高约15%,将PC价格提高约5%。

综合多家分析机构的预测来看,内存价格预计在一两年内难以稳定下来,SSD缺货相对没那么严重,DRAM供应紧张的时间更难预测,持续几年也不是没有可能。

03 闪迪美光股价狂飙,SK海力士考虑赴美上市

市面上的存储产品,已经变得奇货可居。

Juice Labs联合创始人兼CTO Dean Beeler近期在社交平台上分享说,几个月前,他花了大约300美元给电脑装了256GB内存,谁想到这个内存条的价值已经变成了大约3000美元。

一家名为Caramon的美国公司专门从报废服务器中回收旧内存,再应用到PC中。短短几个月内,它的销售额就从每月约50万美元飙升至近90万美元。

资本市场同样给出了反应。

过去一年,闪迪股价涨超100%,是标普500指数中表现最佳的股票之一。

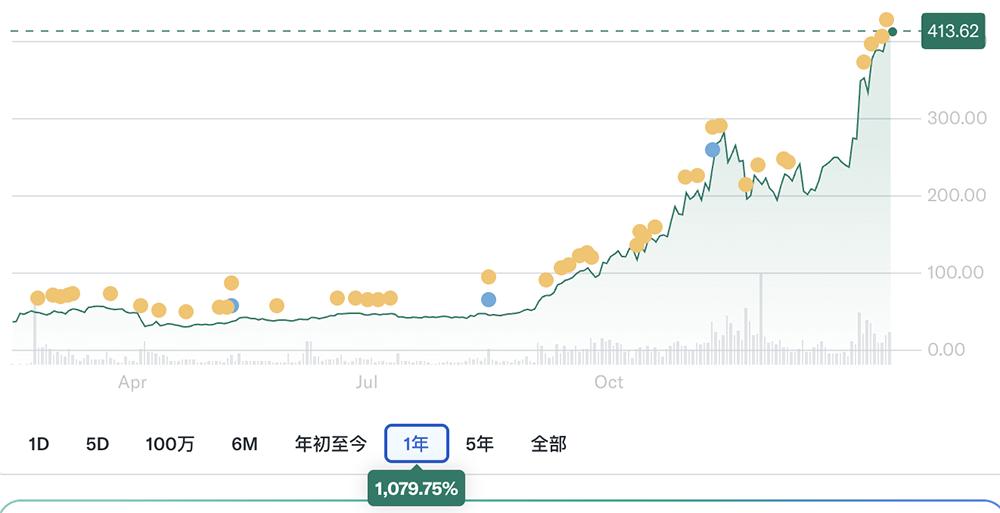

美国存储芯片巨头美光科技股价过去一年涨超250%,最新季度净利润同比大涨180%。

2025年12月,全球最大HBM供应商SK海力士在一份监管文件中披露,它正在考虑在美国股票市场上市。该公司过去一年在韩国市场的股价涨超280%。

市场已将内存视作AI时代的关键资源。

04 存储厂商开始调整业务结构

整个存储行业都在向利润更高的AI和数据中心市场转型。

IT媒体NotebookCheck近日援引市场传闻称,SK海力士可能会缩减消费级DRAM和NAND闪存的生产,并将产能转向B2B客户和AI服务器应用。SK海力士回应称目前没有考虑或计划退出消费存储器业务。

此前在2025年12月,美光科技宣布关闭旗下拥有近30年历史的消费级固态硬盘和内存品牌Crucial,以专注于满足AI领域的需求。

更早之前,SK海力士旗下美国NAND闪存子公司Solidigm停产消费级SSD,转而专注于企业级存储。

在CES展会期间,美光科技执行副总裁兼首席商务官Sumit Sadana告诉外媒,内存需求增长预计超过整个内存行业的供应能力。

据悉,全球三大DRAM厂商的2026年总产能已全部售罄。

根据市场研究机构Omdia获得的数据,三星预计今年把DRAM产量提高约5%,预计为793万片,高于2025年的759万片;SK海力士的DRAM产量预计将增长约8%,达到约648万片;美光科技的年产量预计将维持在360万片左右,与去年基本持平。

05 扩产正在大举进行

新需求,还在路上。

在国际消费电子展CES 2026期间,英伟达创始人兼CEO黄仁勋被问及,由于内存短缺导致游戏主机和显卡价格上涨,他是否担心公司的游戏客户会对AI技术感到不满。

对此,黄仁勋回应说,英伟达是内存领域的大客户,与存储领域的公司有着长期合作关系,但最终,由于AI需求如此之高,还是需要更多的内存工厂,每个工厂、每个HBM供应商都在加紧生产,而且都做得很好。

存储厂商们正加紧投入巨资扩产。

上周,美光科技接连宣布重要进展,其投资1000亿美元(约合人民币6964亿元)的纽约顶尖存储器制造综合体将动工,该公司还以总价18亿美元(约合人民币125亿元)现金收购力积电的P5晶圆厂,预计将为DRAM产能带来显著贡献。

SK海力士也在上周批准一项19万亿韩元(约合人民币897亿元)的投资计划,将在韩国建设一座专门用于HBM先进封装测试的工厂,预计于2027年底竣工。

Counterpoint Research的数据显示,2025年第三季度,SK海力士以53%的市场份额领跑全球HBM市场,三星和美光分别以35%和11%的市场份额紧随其后。

此外,SK海力士还将于2027年2月提前三个月在韩国龙仁开设一家新芯片工厂。

不过这些新增产能多数要到2027年才能逐步投用,对供应实质性影响,则最快要等到2028年。

06 结语:一场不寻常的存储狂欢

内存市场过去也经历过涨跌周期,但这一轮变化呈现出的特征更加极端。

AI数据中心正在持续抽干高端内存产能,价格信号已经传导至消费电子、汽车、工业设备等多个领域。存储芯片厂商们大举扩产,但产能增长滞后于需求。

短期内,价格能否回落取决于扩产节奏。更长期的影响,则在于这场重新分配是否会成为常态。